Le lazy investing : l'art de l'investissement passif

Beaucoup d'entre nous ont en tête une image déformée de l'investissement en bourse.

On pense que le seul moyen d'investir en bourse, c'est de "parier" sur des entreprises. De trouver le prochain Amazon. Le tout en suivant le cours des marchés derrière nos écrans en temps réel.

Le résultat ? Beaucoup de personnes pensent que placer leur argent sur les marchés n'est pas pour eux.

On a le sentiment de ne pas savoir quoi faire, de ne rien y comprendre, ou pire – l'impression qu'investir en bourse est toujours bien trop risqué.

Mais le problème, c'est qu'investir en bourse n'a pas forcément à ressembler à ça.

Ne vous inquiétez pas : la bonne nouvelle, c'est qu'il existe de nombreuses façons d'investir sur les marchés sans y passer des heures chaque semaine, et tout en respectant votre capacité à prendre du risque.

C'est là que le lazy investing fait son entrée.

Dans cet article, je vous présente le concept du lazy investing, et comment il peut vous aider à atteindre vos objectifs financiers sans vous prendre la tête.

Le lazy investing : qu'est-ce que c'est ?

Le lazy investing (ou investissement paresseux en français) est une façon d'investir qui ne demande volontairement presque aucun effort à maintenir.

En d'autres termes, il s'agit d'une stratégie d'investissement passif. Vous investissez, puis vous laissez votre argent tranquille.

Le concept est assez simple (et pas de panique : on rentre dans le détail juste après) : vous choisissez des investissements que vous conservez pendant des années, avec seulement quelques ajustements à faire – en général une fois par an.

C'est une stratégie qui peut être très intéressante pour des investissements sur le long terme.

- Une stratégie qui demande très peu d'efforts à maintenir

- L'investissement passif de type lazy investing donne statistiquement de meilleurs bons résultats que l'investissement actif

- Même si vous utilisez un portefeuille « paresseux », vous devez le rééquilibrer chaque année pour vous assurer de respecter votre plan

- Adapté pour investir pour vos projets de long terme

Pourquoi faire du lazy investing ?

Venons-en au pourquoi du comment : pourquoi est-ce que je voudrais placer mon argent de manière paresseuse ? Est-ce que je n'aurais pas plutôt intérêt à essayer d'investir de manière active pour espérer gagner plus ?

Voici une explication de ce que vous avez à y gagner en vous laissant séduire par le lazy investing.

En bourse, tu as deux choix : t'enrichir lentement ou t'appauvrir rapidement.

Investissement actif vs. investissement passif : quelles différences ?

Il y a encore quelques dizaines d'années, tout ou presque était investissement actif. Vous pouviez globalement investir de deux manières :

👉 En sélectionnant vous-même les actions dans lesquelles vous voulez investir en faisant ce qu'on appelle du trading. Vous choisissez des entreprises, achetez et revendez aux moments que vous considérez comme opportuns, et "pariez" sur le futur des entreprises qui vous font de l'œil. Ça a des avantages, comme un contrôle total de ce dans quoi vous investissez. Le gros inconvénient, c'est que c'est très difficile à faire : les particuliers de l'argent près de 90% du temps. Aïe.

👉 En plaçant votre argent dans des fonds d'investissement. C'est-à-dire que vous confiez votre argent à une équipe de professionnel qui a un seul but : "battre les marchés". Expliqué simplement, ils veulent donc vous faire gagner plus que la moyenne. L'avantage, c'est que vous confiez la sélection de vos investissements à des pros et que vous n'avez pas à choisir vos titres vous-même. Vu que ces fonds sont composés d'actions de plusieurs entreprises (parfois des centaines), c'est aussi un moyen de se diversifier facilement.

Battre les marchés veut dire espérer faire une performance meilleure (c'est-à-dire avoir un meilleur rendement) que le marché dans son ensemble.

La plupart des fonds d'investissement cherchent à battre un marché précis – par exemple, à faire mieux que le CAC40.

Certainement, confier son argent à des professionnels vous permettra d'obtenir de meilleurs résultats, pas vrai ? Aïe à nouveau. Plus de 85% des fonds obtiennent de moins meilleurs résultats que la moyenne du marché sur le long terme. Par contre, 100% des fonds vous facturent des frais (parfois exorbitants) pour essayer. Certes, vous ne perdez pas, mais vous risquez de gagner au final moins que la moyenne.

Quand des milliards de dollars sont gérés par des Wall Streeters qui facturent des frais élevés, ce sont généralement les gestionnaires des fonds qui récoltent des bénéfices démesurés, pas les clients.

Et c'est justement cette situation qui a poussé plusieurs investisseurs, comme Jack Bogle, à se demander : pourquoi ne pas suivre le marché plutôt que d'essayer de le battre ?

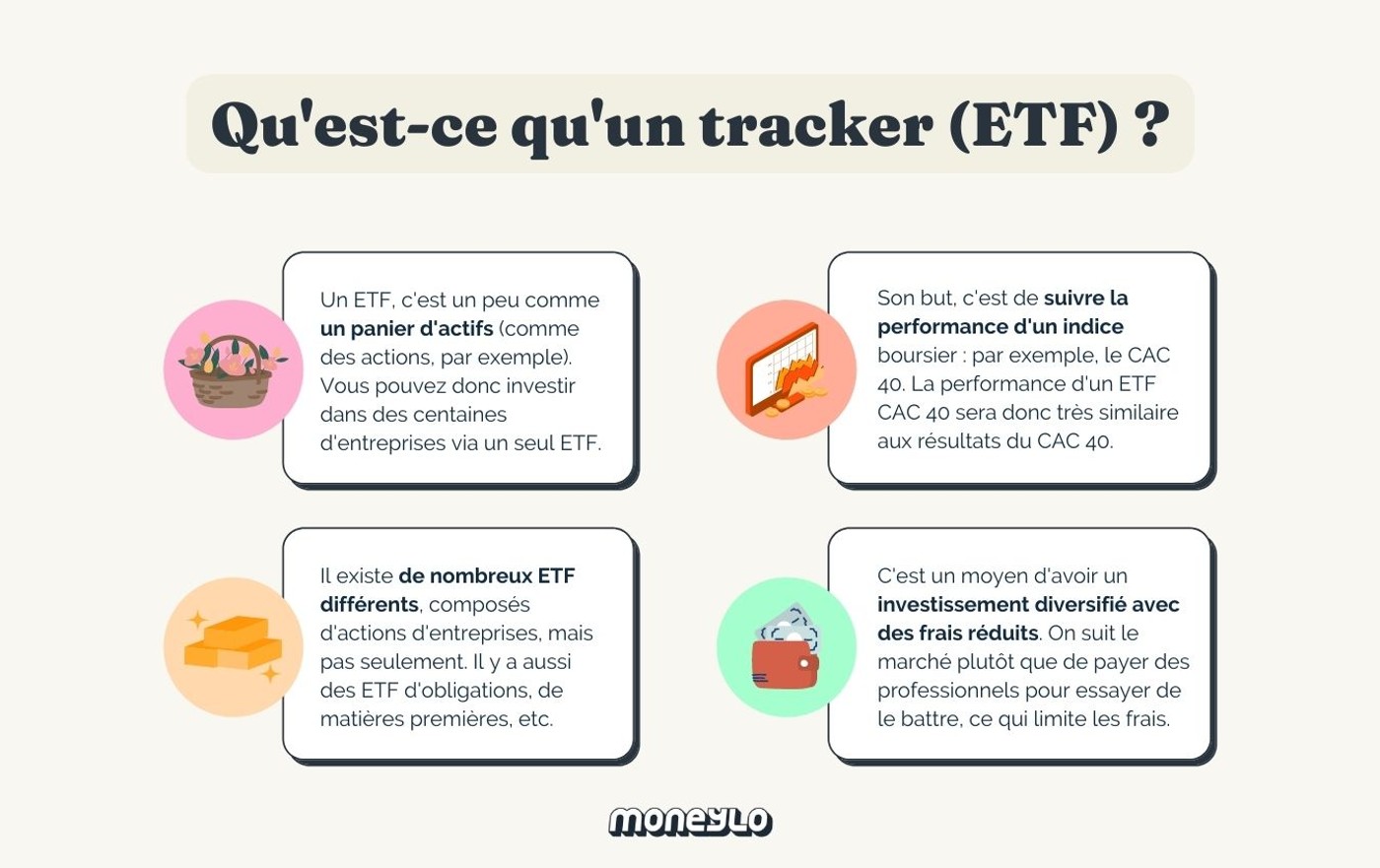

Qu'est-ce qu'un ETF ?

Si les fonds d'investissement ne parviennent pas à faire mieux que le marché, pourquoi ne pas simplement suivre le marché ?

Vous avez de la chance : c'est justement ce que proposent les ETF, aussi appelés trackers.

Les ETF sont au cœur même du lazy investing. Ce sont des fonds d'investissement au fonctionnement un peu différent de ceux dont je vous parlais juste avant, car ceux-ci sont gérés de manière passive.

Leur but, ce n'est pas de battre les marchés (surtout si c'est pour ne pas y arriver...), mais de suivre simplement un marché.

Imaginons que vous décidiez d'investir dans un ETF CAC 40. Cet ETF sera composé d'actions dans les 40 entreprises présentes dans le CAC 40.

Et logiquement, la performance de l'ETF sera similaire à la performance de l'indice (ici, le CAC 40).

Et le deuxième gros avantage, c'est que les frais pratiqués par les ETF sont généralement bien plus bas que les frais des fonds d'investissement classiques.

Logique : vous n'avez pas d'experts à payer pour essayer de "faire mieux", ce qui limite grandement les coûts. Et là ou les frais des fonds classiques sont généralement entre 1 et 2%, les frais des ETF sont en moyenne de 0,33%.

Enfin, étant donné que vous achetez un gros panier d'actions, vous avez bien plus de facilité à être diversifié plutôt que si vous n'achetiez que des actions de quelques entreprises.

Je pratique moi-même le lazy investing. J'investi quasiment exclusivement dans des ETF (via Fortuneo et LINXEA) que je laisse travailler tranquillement.

Je n'ai que deux choses à faire :

- Un virement mensuel vers mon PEA pour y acheter mes ETF (ce n'est pas quelque chose que l'on peut automatiser pour l'instant – à la différence de mon assurance-vie)

- Rééquilibrer mon portefeuille une fois par an (on détaille ce point plus bas)

Ce qui peut être intéressant quand on n'a pas envie de consacrer du temps et de l'énergie à choisir le « bon » fonds géré activement si on a au final 85 % de chances de choisir le mauvais fonds ?

Vous pouvez acheter des ETF comme des actions, depuis un PEA, ou même depuis de nombreux contrats d'assurance-vie.

Bien sûr, les ETF ne sont pas des investissements sans risque (comme pour tout en bourse).

Il existe donc déjà les risques classiques de l'investissement en bourse, mais aussi les risque que l'ETF ne parvienne pas à suivre son indice de référence.

Concrètement, comment construire un portefeuille en lazy investing ?

Le but du lazy investing, c'est d'investir de l'argent régulièrement (un certain montant par mois).

Peu importe si les marchés sont en baisse, en hausse, en krach... Quand vous placez sur le long terme, avec cette stratégie, peu importe pour vous si les marchés baissent de 30% si vous retirez votre argent dans 10 ans.

01 Choisir votre enveloppe fiscale

En France, pour investir votre argent, vous avez le choix entre 3 grandes enveloppes fiscales (c'est-à-dire des sortes de "types de comptes" sur lesquels vous allez laisser vos investissements) :

Vous pouvez en théorie acheter des ETF sur chacune de ces enveloppes. Mais attention : tous les établissements ne proposent pas forcément d'ETF dans leurs contrats, ni les meilleurs fonds.

Par exemple, de nombreux contrats d'assurance-vie ne vous donnent accès qu'à une poignée de fonds d'investissement gérés activement. Au contraire, les meilleures assurances-vie vous permettront d'investir dans une large sélection d'ETF.

Beaucoup d'experts invitent à profiter des avantages fiscaux offerts par le PEA et l'assurance-vie avant d'ouvrir un compte-titres. Mais ce n'est pas vrai pour tout le monde : tout dépend de votre situation et de vos objectifs.

Le mieux, c'est de se renseigner sur ces trois enveloppes pour voir celle qui vous correspond le mieux.

Pour le PEA

Fortuneo propose plusieurs offres de bourse, dont un PEA très intéressant aux tarifs attractifs et un excellent service client.

Pour l'assurance-vie

Le produit star de LINXEA : un contrat d'assurance-vie récompensé par la presse spécialisée, accessible dès 100 €. Sans frais d’entrée, de sortie ou d'arbitrage, vous profitez d'un contrat performant ET de frais parmi les plus bas du marché.

02 Déterminez votre allocation

Vous allez ensuite devoir définir la partie de votre investissement sur laquelle vous êtes prêts à prendre du risque et celle sur laquelle vous resterez conservateur. En gros, définir le risque que vous êtes prêt à prendre au global.

D'une manière générale, plus votre projet est loin dans le temps (par exemple, préparer votre retraite quand vous avez la trentaine), plus vous pouvez envisager de prendre des risques. Mais tout dépend aussi de votre situation personnelle.

Vous pouvez donc selon votre situation placer une partie de votre épargne sur des placements sans risque et le reste sur des investissements plus risqués.

Ensuite, vous devrez également choisir dans quoi investir (sur quels ETF, dans quels fonds, etc.).

De manière générale, plus l'indice que vous choisissez est large, plus vous êtes diversifiés (comme le MSCI World) qui permet d'investir dans plus de 1 500 entreprises partout dans le monde). Mais rien de vous empêche de concocter quelque chose de différent.

03 Rééquilibrez votre portefeuille

Si vous ne vous y connaissez pas du tout en investissement et que le concept de rééquilibrage vous échappe complètement, pas de panique : voici une petite explication.

Vous avez décidé de votre allocation d'actifs à l'étape précédente. Le problème, c'est que vos investissements vont bouger : certains vont prendre de la valeur à une vitesse différente des autres.

Et votre répartition initiale, faite en pourcentage, va donc bouger également – et donc se déséquilibrer. Voici un exemple pour plus de clarté.

Imaginons que vous ouvriez un PEA, dans lequel vous vous décidez de placer 1 000 €. Vous le placez de la manière qui suit :

- 50% (500€) sur un ETF A

- 30% (300€) sur un ETF B

- 20% (200€) sur un ETF C

Il s'agit de votre allocation initiale.

Mais au fil du temps, certaines unités de compte vont prendre ou perdre de la valeur, à des rythmes différents.

Il est donc possible qu'au bout d'un an, vous vous retrouviez avec l'allocation suivante :

- 80% sur l'ETF A

- 10% sur l'ETF B

- 10% sur l'ETF C

Imaginons que le fonds A soit bien plus risqué que les autres : vous êtes alors surexposé au risque par rapport à votre allocation initiale.

Rééquilibrer votre portefeuille revient à répartir à nouveau votre argent entre les différents fonds pour continuer de respecter votre allocation initiale.

Le rééquilibrage, c'est un peu comme faire la vidange sur votre voiture : c'est vraiment important de le faire régulièrement pour éviter les problèmes.

Certains établissements permettent de faire des rééquilibrages automatiques (comme l'assurance-vie Nalo, par exemple), mais ce n'est pas toujours le cas. Un bon réflexe est de rééquilibrer son portefeuille au moins une fois pas par an.

04 Sécuriser vos placements à l'approche de vos projets

Quand vous investissez sur le long terme, le risque n'est pas juste que les marchés chutent.

Si vous devez retirer votre argent dans 10 ans, de manière générale, peu importe si les marchés chutent demain pendant 3 mois : tant que vous ne sortez pas votre argent, vous ne perdez rien.

Le vrai risque, c'est que les marchés soient en baisse au moment de retirer votre argent.

Et les ETF restent risqués dans le sens où ils sont volatils : leurs hausses et leurs baisses peuvent être importantes. C'est pour ça qu'en approchant la date d'échéance de vos projets, vous pouvez "sécuriser vos investissements". Très simplement, cela veut dire réduire la part d'actifs risqués dans votre portefeuille, et augmenter la part d'actifs sécurisés. Vous arbitrerez par exemple en revendant vos ETF pour placer l'argent sur un fonds euro.

Étant donné que le fonds euro ne sera pas impacté par une baisse des marchés, vous pourrez retirer votre argent sans risquer de devoir faire ce retrait quand la bourse est au plus bas.

Ici aussi, Nalo propose par exemple une sécurisation progressive de vos placements. Mais si vous gérez vos investissements vous-mêmes, ce sera à vous de faire cette sécurisation.

Découvrez Nalo, le conseiller digital en investissements financiers qui propose une assurance-vie personnalisée pour faire fructifier votre patrimoine de façon simple et performante.

En résumé : les avantages et les inconvénients du lazy investing

- Une stratégie passive

- Il y a moins de chances que vous fassiez de mauvais choix basés sur vos émotions (revendre quand les marchés chutent, etc.)

- Des frais bien plus bas que les fonds d'investissement gérés de manière active

- Vous n'avez pas à passer des heures chaque semaine ou chaque mois à suivre vos investissements et décider des actions à prendre

- Une possibilité de se diversifier bien plus importante

- Vous devrez forcément passer un peu de temps à choisir les fonds ou ETF sur lesquels investir

- Il existe toujours des risque que les fonds ou ETF que vous sélectionnez sous-performent

Le but de Moneylo, ce n’est pas de vous donner des conseils, et encore moins de vous dire quoi faire.

Les informations que l’on donne sont seulement données à titre informatif et général : c’est ensuite votre propre responsabilité de décider si les informations présentées sont pertinentes selon votre propre situation.

Nous ne donnons pas de conseils personnalisés. Pour vous faire accompagner selon votre situation précise, consultez un conseiller financier.

Investir comporte un risque de perte.

Solene est la créatrice de Moneylo.fr, un site qui a pour mission de décomplexer et démocratiser le monde de l'investissement en France en le rendant accessible à tous, même aux débutants.

Vous aimerez aussi

Suivant votre situation, investir en bourse peut être un excellent moyen de faire travailler votre...

Nous sommes nombreux à nous demander quand investir en bourse. Y a-t-il un âge idéal pour se...

Vous avez peut-être pour projet de commencer à investir, ou même quelques sommes déjà placées......

Vous avez sûrement déjà entendu parler des actions un peu partout autour de vous. Que ce soit à un...

Quand on veut commencer à investir en bourse, bien choisir son courtier est quelque chose...

Vous avez peut-être ouvert un PEA il y a quelques années sans trop savoir pourquoi mais simplement...

Commentaires